(OroyFinanzas.com) – Todos tenemos “muy claro”, cuando miramos a las divisas, que éstas no son más que cruces, es decir, la expresión de una divisa en relación a otra. No obstante, a la hora de hablar de ellas, solemos encontrar errores que muchas veces pueden ser garrafales. Últimamente, y desde que el BCE anunció su paquete de medidas a principios de junio, habrán leído ustedes en varios medios lo poco que se ha depreciado el euro. Ahora bien, ¿el euro respecto a qué? Habrá quien responda que se sobreentiende que contra el dólar. Cuidado, no sobreentiendan nada, piensen que podría ocurrir que el euro se esté depreciando pero el dólar lo esté haciendo aún más: en este caso no sería correcto afirmar que el euro se está apreciando, si en verdad estuviese perdiendo valor contra las demás divisas.

Por tanto, cada cruce debe analizarse en función de sus dos componentes. En este caso, hay que contemplar tanto el euro como el dólar.

El Euro SÍ se ha depreciado como consecuencia de las medidas del BCE. Recordemos que, a principios de mayo, éste casi tocó los 1,40 dólares, para después ceder terreno hasta los 1,35 (1,345 actualmente) después de que Draghi adelantase la actuación el BCE a principios de mayo. Esta depreciación se ha debido al euro y se ha dado con respecto a otras divisas, fundamentalmente aquellas respaldadas por políticas de mayores tipos de interés.

Esto son los famosos “carrytrades”: se toma prestado en una divisa con bonos de bajo rendimento para comprar otra con bonos de elevado rendimiento o “yield” elevado, como por ejemplo el kiwi (dólar neozelandés), o aprovecharse de esperadas subidas de tipos como las que esperamos en Inglaterra (compraríamos libras esterlinas y venderíamos euros, cuyo banco central está en ciclo acomodaticio). Cuando pedimos prestado en euros para comprar otra divisa de mayor “yield”, decimos que el euro ha actuado como “funding currency”, y esto ha ocurrido fundamentalmente desde mayo. No obstante debemos ser conscientes de que esta depreciación ha ocurrido en la proporción en que las medidas del BCE se han implementado pues tengamos en cuenta que no son ni mucho menos un QE.

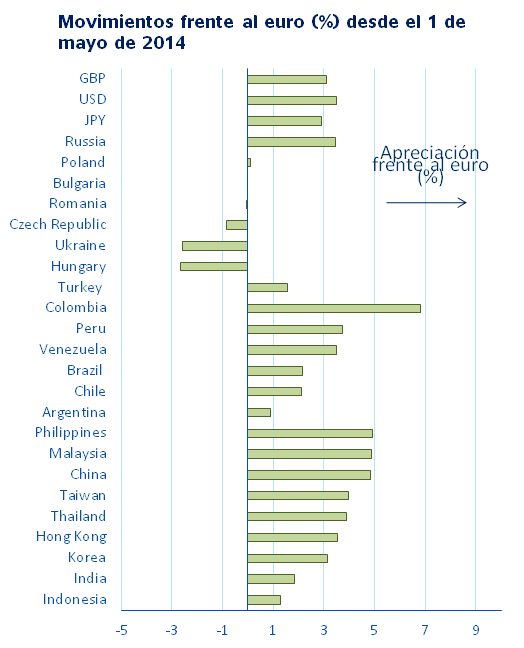

Gráfico 1: Movimientos frente al euro en tanto por ciento desde 1 de mayo de 2014

Fuente: BBVA Research

Lo que ocurre es que muchos analistas llevan esperando un cruce euro-dólar alrededor del 1,30 (e incluso menor) desde mediados del año pasado, y el actual 1,35 parece saber a poco. ¿Qué falla? Es cierto que el euro ha tenido factores que lo han apoyado al alza, como los mayores flujos de capital a la Eurozona que a EE.UU., fundamentalmente con el ya conocido rally de los bonos periféricos. Pero fundamentalmente esto es una cuestión de dólar, que permanece inelástico respecto a mejoras macroeconómicas y al ciclo de salida de la Fed.

A mediados del año pasado, se apostaba por un EURUSD en 1,30 para final del 2013, fundamentalmente basado en una apreciación del dólar que vendría como consecuencia de: 1) una recuperación más adelantada en EE.UU. que en la Eurozona, con sorpresas macro positivas en EE.UU., 2) la divergencia de políticas monetarias, con una Fed saliendo de políticas acomodaticias y el BCE entrando en ellas. Estos dos argumentos fallaron durante el segundo semestre de 2013 y el primer trimestre de 2014 por dos motivos: En primer lugar, el famoso duro invierno de EE.UU. hizo que los datos macroeconómicos americanos saliesen muy débiles en el primer trimestre, evitando así que el dólar ganase tracción. En segundo lugar, el balance de la Fed aunque recortando su QE, sigue expandiéndose, mientras que el del BCE se contraía debido al repago de las LTROs.

Digamos que era muy pronto para una apreciación del dólar relativa al euro, pero esto está por llegar, ya que en octubre la Fed terminará su QE3, el debate de subida de tipos se hará más latente, y la foto macro norteamericana, si no hay sorpresas, será mejor. La divergencia entre bancos centrales (medida por diferencial de los bonos a dos años) parece hacerse hecho ya muy presente, y esto sin que haya habido una reacción de la parte corta de la curva americana, que es la que está sujetando al dólar.

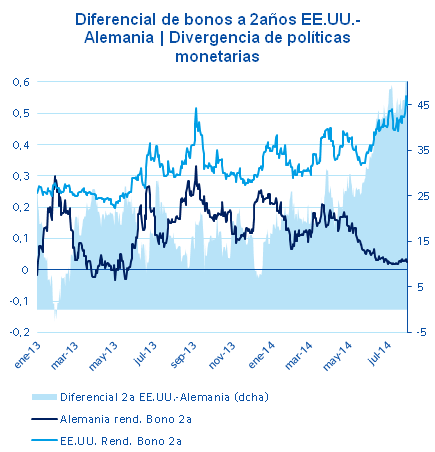

Gráfico 2: Evolución del diferencial de bonos a dos años entre Estados Unidos y Alemania (enero 2014-julio 2014)

Fuente: BBVA Research

De todas formas, esta divergencia de políticas monetarias se ve aún más clara tomando tipos de mercados monetarios como los OIS (Overnight Indexed Swap), pero creo más ilustrativo para la idea de inelasticidad del dólar el gráfico de arriba. A esto debemos añadirle la diferencia de balances [1], que está por llegar.

Por lo tanto, ¿cabe esperar un EURUSD aún más bajo? Sí, pero fundamentalmente debido a apreciación del dólar (no confundamos esto con que esperamos que el euro se deprecie). El euro puede haber hecho ya su trabajo y mantenerse estable como consecuencia de los flujos de capital a la Eurozona, que pueden aumentar con las dos primeras TLTRO, compensando el efecto balance de éstas (aumento del balance del BCE es igual a fuerza bajista para el euro). Como nota a estas TLTROs, las dos primeras (de las 8 que hará el BCE) no son muy diferentes de sus predecesoras LTROs (que no exigían condicionalidad, ni en este caso penalizaciones por no prestar), por lo que los bancos harán “carrytrade” pidiendo prestado a 4 años al BCE al 0,25%, y comprando deuda europea que da mayor rentabilidad (esto lo harán principalmente bancos periféricos). Este “carrytrade” de las TLTROs haría que, al menos, los bonos europeos periféricos no corrijan sus precios desorbitados, y contendrán las primas de riesgo en estos niveles tan bajos). Las siguientes TLTRO son también bastante laxas en cuanto a sus “benchmarks” o umbrales (condición mínima de cantidad que debe prestarse para que cada banco tenga acceso individualmente o en grupos, a financiación, y no tener que devolver lo ya adquirido), lo que significa que incluso bancos en proceso de desapalancamiento o dejando de prestar podrán acceder a ellas. Esta laxitud favorece el dinero fácil, pero en el caso de la Eurozona también favorecen la continuación de los flujos de capital.

Como conclusión, una vez, un buen amigo me dijo que las divisas son como borrachos volviendo a casa después de una buena noche de juerga. Puedes intuir a dónde van a ir a dormir, pero pueden hacer cosas imprevisibles por el camino. Veremos con qué nos sorprenden esta vez, pero por análisis técnico, si esperaría ver el EURUSD en 1,33 sin mucho problema. [2]

Por JAIME COSTERO DENCHE, economista experto en mercados financieros y política monetaria. Co-autor del blog Easing Economics.

© OroyFinanzas.com