(OroyFinanzas.com) – Con los precios del oro a tan sólo un 7% de máximos y las principales índices sobre renta variable un 45-50% por debajo de sus máximos históricos, un análisis del ratio RENTA VARIABLE/ORO revela cuántos argumentos racionales hay detrás de la hipótesis de que las ganancias prolongadas de los contratos de oro se sucederán.

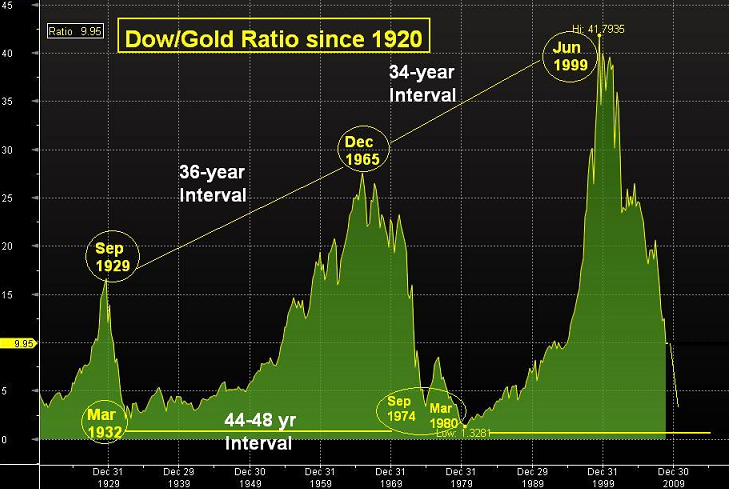

El ratio RV/Oro (usando el DOW o el S&P 500) ha caído en torno a un 85% desde los máximos de 1999, lo que ocurrió cuando el oro alcanzó su precio más bajo de los últimos 20 años, y las acciones, por el contrario, alcanzaban cimas desconocidas, al amparo de la burbuja de las punto com. Desde la década de los 20, un gráfico del ratio muestra picos a intervalos de 35 años: de 1929 a 1965, y 1965 a 1999.

Después de acontecido cada uno de estas 3 cimas, las acciones descendieron en sucesivos años de ventas y liquidaciones. donde en paralelo, el precio del oro iniciaba un rally ascendente. Pero la teoría no se cumplió cuando las acciones iniciaron su periodo alcista de 2003 a 2007. Como muestra el gráfico adjunto, el periodo 2002-2003 empieza con un mercado claramente alcista de las materias primas que aun así no logra evitar el descenso del ratio.

El ratio RV/Oro nos permite manejar una unidad de medida, usada habitualmente, entre el valor de mercado de las empresas frente al valor real de un activo como el oro, ansiado desde épocas inmemoriales. El oro es conocido como una medida de valor real del mercado debido a su capacidad para preservar su valor incluso en épocas en extremo inflacionistas. Y curiosamente, incluso en épocas de deflación, y ante el panorama global actual de crecimiento/demanda también se sostiene el argumento: muchos dólares a la caza de las limitadas onzas del metal precioso.

Un análisis de los últimos 100 años del ratio RV/Oro indica que cada pico en el gráfico fue seguido de un retroceso hasta los mínimos precedentes. De ser cierto la recurrencia de esta tendencia, el ratio estaría yendo hacia niveles de los año 80. Desde 2008 y hasta hoy, el persistente declinar del ratio surge de la combinación de una divergencia en el ritmo de caída de ambos (más lento en el oro que en los índices de RV) así como la divergencia en la dirección misma (oro alcista y acciones neutrales o cayendo)

En la evaluación de la relación entre oro y activos monetarios, merece la pena confrontar el actual rally alcista del oro poniendo en relación la cantidad de oro disponible con la creación de activos monetarios. De esta forma, y así como el ratio RV/Oro desciende en los últimos 18 años, el ratio activos financieros totales versus oro físico está cerca del mínimo histórico. Adicionalmente, las reservas de oro disponibles en el mundo se sitúan en un mero 5/6 % del total del valor de las acciones y bonos a precio de mercado, lo que representa 4 veces menos que lo que representaba en la década de los 80.

No puede ser una coincidencia que esta diferencia entre valores, numerador y denominador, que componen el ratio hoy de RV/oro y los que teníamos en aquel mínimo de la década de los 80 sea también 6 veces más grande.

El camino por delante

El retorno del ratio a los mínimos cíclicos de 1980 es una opción claramente plausible. Esto significa, más que un argumento a favor de nuevas bajadas en la RV, la expectativa de ver prolongados rallies alcistas en el oro, reforzados por el valor refugio del metal frente a la continua depreciación de las divisas. Como hemos visto en 2005-2007, el ajuste de la política monetaria no plantea retos al oro. Al contrario, tipos de interés más altos están acompañadas de un crecimiento global, resurgiendo la demanda por las materias primas industriales como telón de fondo para la consolidación del metal precioso.

Los mínimos de los 80 en el DOW/Oro y en el S&P500/Oro fueron 1.33 y 0.18 respectivamente, comparado con los niveles actuales de 7,8 y 0,81. Si asumimos la vuelta de los ratios a los mínimos de 1980, estaríamos manejando caídas en torno al 75/ 80 %. Y si consideramos un escenario más conservador, digamos de tan solo un 50% de caída en el ratio RV/Oro, y con un precio objetivo del precio del oro a 1250-1300 $/onza, el valor implícito del valor del Dow y del S&P500 podría irse a valores cercanos de 4500-5000 y 500-520 puntos respectivamente.

Ashraf Laidi, Director de Análisis de CMC Markets

© OroyFinanzas.com