(OroyFinanzas.com) – Tras las llamadas crisis del petróleo de los años 1970 los principales bancos centrales decidieron terminar con la estela de inflación e inestabilidad que habían contribuido a crear con políticas monetarias subordinadas a la financiación de Estados deficitarios. Y lo hicieron de manera más formal en la década de 1990 con la adopción de reglas monetarias que perseguían estabilizar los precios.

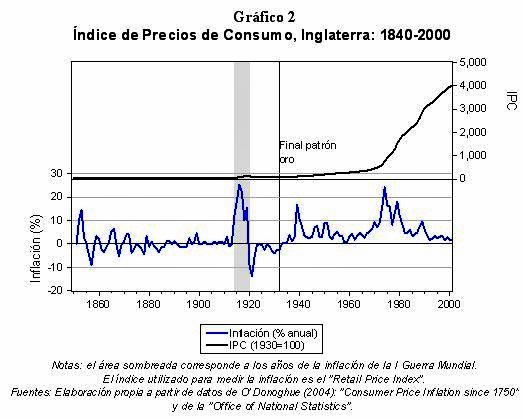

A pesar de que han conseguido reducir las tasas de inflación (ver gráfico 2), los precios han crecido y mucho desde entonces; aún comprobamos a diario que siguen haciéndolo y, al mismo tiempo, los bancos centrales dicen haber conseguido su objetivo de estabilidad de precios.

Disculpen, pero algo falla en todo esto. Y falla porque los bancos centrales no luchan para estabilizar el nivel de los precios, sino para conseguir que suban ligeramente cada año. En lugar de la estabilidad de precios, lo que persiguen en realidad es la estabilidad de la inflación en torno a una tasa objetivo (positiva) deseable.

El matiz es importante porque la creación de inflación (por pequeña que sea, en torno al 2% en las principales economías occidentales) va deteriorando poco a poco el poder de compra de la moneda y en pocos años termina por multiplicar el nivel de los precios. Esto no es una mera cuestión retórica, ya que las consecuencias de ello sobre la moneda y sobre la economía real no son menores y merecen atención y análisis.

En gran economista austriaco F.A. Hayek1 ya criticó en los años 20 del siglo pasado la intervención de los bancos centrales para estabilizar los precios. Hayek sostenía que había deflaciones positivas derivadas de aumentos de la productividad que, en mercados abiertos a la competencia entre productores, podía conducir a una bajada de los precios.

Y esta caída de los precios sería el resultado natural y esperado en una economía dinámica y abierta, por tanto, nada perjudicial: innovación, aumentos de la productividad, más oferta y economías abiertas llevarían al abaratamiento de los bienes más competitivos. Hasta aquí nada nuevo para cualquier alumno de un curso de Introducción a la Economía.

Si el banco central decidiera detener este tipo de deflación tendría que “inyectar” más medios de pago en la economía; la consecuencia sería una subida (artificial) del nivel general de los precios. Ahora bien, esta intervención no es neutral ni inocua en absoluto: Por un lado, altera el valor del dinero por razonas ajenas al propio mercado.

En concreto, deteriora su poder de compra y erosiona la función tradicionalmente asignada al dinero como depósito de valor de la riqueza. Por otro lado, distorsiona las expectativas de empresarios y consumidores e introduce “ruido” en los precios, lo que dificulta la toma de decisiones en el mercado. G. Selgin2 ha continuado esta misma línea de crítica de la política de los bancos centrales y ha defendido que se permita este tipo de deflaciones en el mercado.

¿Por qué entonces interviene el banco central para luchar contra toda deflación? En definitiva, ¿por qué se fija un objetivo inflacionista cada año?, ¿acaso no le importa deteriorar año a año el valor de compra de su propia moneda? Lo cierto es que los bancos centrales de todo el mundo temen la deflación mucho más que la inflación; es casi un temor irracional basado aún en la penosa experiencia de la terrible deflación de los años 30, que acompañó a la contracción masiva de esos años en el mundo desarrollado. Pero no todas las deflaciones son iguales y, por trivial que resulte esta afirmación, esto parecen olvidarlo quienes gobiernan la oferta de dinero.

La necesaria distinción entre distintos tipos de deflación ha caído en el olvido y ello nos ha vuelto a traer fatales consecuencias. El mal gobierno de la moneda en los años expansivos, consistente en la estabilización de una tasa positiva de inflación, ha sido un factor nada desdeñable en la explicación de la reciente crisis financiera iniciada en 2007.

Y es que gran parte de la inundación de medios de pago generada durante los años en que la economía se disparaba ha sido una consecuencia directa de la aplicación de una política monetaria inflacionista.

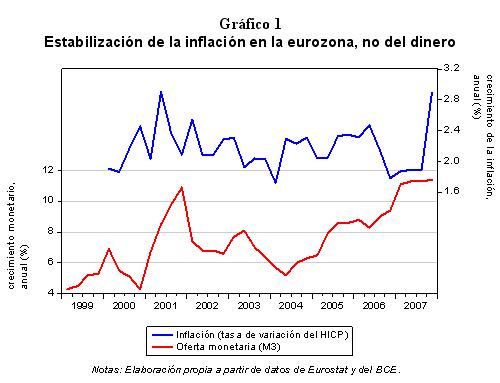

Echemos un vistazo a lo ocurrido en la eurozona, especialmente desde 2004 (ver gráfico 1). El BCE definió su objetivo de estabilidad de precios como el aumento de los precios de los bienes de consumo (el índice IAPC) no superior al 2% anual; pero añadió que no permitiría deflación alguna. Por ello, según afirma literalmente el propio BCE, persigue un objetivo de inflación “menor, si bien cercano, al 2% interanual”. ¿Ha servido esta estrategia para contener el crecimiento de la oferta de dinero? Rotundamente no.

La oferta monetaria ha venido creciendo exponencialmente desde 2004 hasta 2007, a tasas insostenibles que casi triplicaban el crecimiento de la renta nominal de la economía. Sabemos ya que esa inestabilidad y sobre-crecimiento de la liquidez nos condujo, entre otras razones, a la crisis financiera vivida en los últimos años.

Por tanto, ya tenemos una evidencia más de que una política monetaria orientada a conseguir inflación, por reducida que sea, no conduce a estabilidad monetaria y, menos aún, a un crecimiento estable de la economía a medio y largo plazo.

Pero como una imagen vale más que mil palabras, terminaré comparando los resultados a que nos ha llevado la aplicación de estos objetivos inflacionistas con los que conseguía el patrón oro clásico en su país de referencia, Inglaterra. Bajo el sistema del patrón oro, el requisito de la convertibilidad de los billetes en oro limitaba de manera efectiva el crecimiento monetario. El banco central no tenía ningún objetivo de estabilizar los precios.

Es más, como puede verse en el gráfico 2, hubo ligeras inflaciones y deflaciones pero, en media, el nivel de los precios permanecía bastante estable durante mucho tiempo. En el caso inglés, y en muchos otros países ocurrió igual, el nivel de los precios en 1850 era similar al de 1914. Este dato no resiste comparación alguna con los regímenes plenamente fiduciarios actuales; donde, especialmente a partir de la década de 1970, el nivel de los precios se ha venido multiplicando continuamente.

El patrón oro sí servía como sistema que preservaba el poder de compra del dinero, mientras que las reglas inflacionistas actuales, en el mejor de los casos, consiguen una tasa reducida de inflación pero con el coste de seguir sobre-emitiendo liquidez en la economía (con las consecuencias de inestabilidad financiera que trae consigo) y deteriorar el valor de la moneda a medio y largo plazo.

Juan Castañeda, [1]profesor de Economía Aplicada en la UNED

1. Hayek (1928): “El equilibrio intertemporal de los precios y los movimientos en el valor del dinero”. En “El Nacionalismo Monetario y la Estabilidad Internacional”. Ed. Aosta. (1996) Madrid.

2. Selgin (1997): “Less Than Zero. The case for a falling price level in a growing economy”. IEA Hobart Paper No. 132. Londres.

© OroyFinanzas.com