(OroyFinanzas.com) – En un reciente artículo publicado por The Economist titulado ‘Precious relic [1]’ se afirmaba que se estima que los bancos centrales han creado 9 billones de dólares durante la actual crisis, lo que equivale al valor de todo el oro que se ha extraído a lo largo de la historia.

En el artículo se afirma que el oro es el activo mas difícil de analizar, ya que para empezar divide a la opinión bruscamente, y sus partidarios tienen un fervor casi religioso hacia el metal como la única y verdadera fuente de valor. Sus detractores, un grupo que incluye a muchos economistas, lo trata parafraseando a John Maynard Keynes, como una “reliquia bárbara [2]“, que no tiene cabida en un debate serio sobre política monetaria.

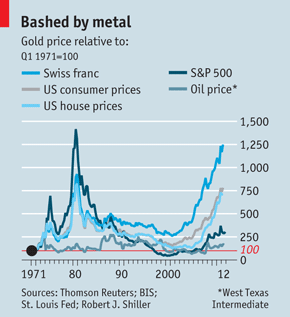

La tarea de valorar el oro se dificulta por el hecho de que no da rendimiento y mucho menos un beneficio del cual se pueda calcular un ratio precio-beneficio. Lo mejor que se puede hacer es ver cómo su cotización se comporta en relación con otros bienes o divisas (véase el gráfico).

Fuente Imagen: The Economist

Desde 1971, cuando se rompió la relación dólar/oro [3], este ha superado los precios al consumo y de la vivienda estadounidense, también ha batido al S&P 500 y al petróleo. El panorama no es tan claro si se compara el precio con sus máximos alcanzados en 1980, el precio del oro esta más baja ahora, en términos reales de lo que estaba entonces.

The Economist indica que una manera de explicar la subida del oro, es desde el punto de vista de una divisa alternativa. El franco suizo se ha fortalecido tanto en los últimos tiempos que el banco central suizo ha intervenido para limitar su valor [4], pero aun así, el oro ha superado con facilidad el franco en los últimos 40 años.

Desde esta perspectiva, el valor creciente del oro está relacionado con el nerviosismo de los inversores sobre el papel moneda. Si bien la oferta mundial de oro crece muy lentamente, los bancos centrales pueden crear dinero nuevo con el clic de un ratón. David Bloom, de HSBC estima que los bancos centrales han creado 9 billones de dólares durante la crisis, lo que equivale al valor de todo el oro que se ha extraído a lo largo de la historia.

Mientras que los bancos centrales de los países ricos están ocupados creando dinero, los bancos centrales de países emergentes están comprando oro, un récord de 158 toneladas se alcanzaron en el segundo trimestre de 2012, según el World Gold Council. Según The Economist, Daniel Brebner de Deutsche Bank ve en esta situación una nueva versión de la ley de Gresham, en la que el buen dinero (oro) es acumulado por las reservas de los bancos centrales y los fondos cotizados en bolsa, y el mal dinero (el dólar) se utiliza para las transacciones. La política monetaria expansiva [5] es, pues, buena para el oro.

Pero si el papel moneda está siendo devaluado, la evidencia aún tiene que hacerse sentir en los precios al consumidor. Tampoco ha habido ninguna señal del tipo de aumento en las expectativas inflacionarias, ya sea en las encuestas de consumo o en los mercados de bonos, movimiento que justificaría la duplicación del precio del oro desde el colapso de Lehman Brothers.

La inflación en los países desarrollados es baja, porque la economía es débil, resulta difícil que las empresas aumenten los precios o que los trabajadores exijan salarios más altos. Pero también es importante recordar que los bancos centrales no son la única fuente de creación de dinero [6]: los bancos comerciales suelen ser mucho más importantes.

En la medida en que se están reduciendo sus balances, están reduciendo la oferta de dinero a la misma velocidad que los bancos centrales la expanden. En el artículo de The Economist se señala que en Gran Bretaña, por ejemplo, a pesar de la flexibilización cuantitativa [7]continua, la medida amplia de la oferta monetaria cayó un 4,1% este año hasta agosto.

Otra explicación de la fuerza de oro gira en torno (es decir, descontando la inflación) a las tasas de interés real. En tiempos normales, el costo de oportunidad de mantener oro, en vez de los depósitos bancarios que devengan intereses o bonos del gobierno, es alta. Las tasas reales ahora son negativas en los países desarrollados, por lo que el costo de oportunidad de mantener el oro ha desaparecido. De hecho, Goldman Sachs estima que las actuales tasas reales son compatibles con una cotización del oro de más de 2.000 dólares la onza.

El oro se encuentra un poco lejos esa cifra. En la actualidad cotiza alrededor de los 1.700 dólares la onza, por debajo de su máximo de 1.921 dólares alcanzado el año pasado (a pesar de que recientemente alcanzó máximo en euros [8]).

Esto no parece deberse a una falta de entusiasmo de los inversores. BullionVault, que permite a los pequeños inversores comprar y vender oro online de forma física, ha sido testigo de una preponderancia de compradores sobre vendedores todos los meses desde principios de 2010. Según ETF Securities, durante el tercer trimestre de este año la demanda de fondos cotizados ETF de oro ascendió a 7.700 millones de dólares, el nivel más alto desde el segundo trimestre de 2010.

Pero como con cualquier materia prima, los altos precios están creando una respuesta del mercado. Se prevé que las compañías mineras produzcan casi 2.900 toneladas de oro este año, frente a las 2.400 toneladas en 2008. Muchas personas especialmente en la India aprovechan para reciclar sus joyas, el mercado de oro de chatarra (scrap gold) pasó de 600 toneladas en 2000 a 1.660 toneladas el año pasado.

Será difícil ver colapsar al precio del oro, a menos que las tasas reales de interés se incrementan considerablemente, pero con la Reserva Federal dispuesta a mantener los intereses fijos en los niveles actuales hasta el año 2015, se abre una buena oportunidad para un alto precio del oro en los próximos años, señala The Economist.

Fuente: The Economist

© OroyFinanzas.com