(OroyFinanzas.com) – Los gobiernos han optado por el camino de la represión financiera [1]: la confiscación y el robo a sus ciudadanos para sanear sus maltrechas cuentas. Por ello, los ciudadanos de Occidente, y muy especialmente los europeos, están profundamente indignados. En este momento no saben cómo proteger sus ahorros y su riqueza frente a las sacudidas estatales.

La represión financiera se ha convertido en una de las vías de solución del colosal endeudamiento que poseen los gobiernos occidentales [2]. En este sentido, los mecanismos que utilizan los gobiernos para escapar de la trampa que supone el encarecimiento cada vez mayor de las emisiones de Deuda, quedan reflejados con meridiana claridad en la entrevista que OroyFinanzas.com realizó a Philipp Vorndran, y, en la cual, se exponen claramente cuatro vías de solución [3] que exponemos a continuación:

Primera vía – Quita de la deuda pública: No pagar la totalidad de la deuda como hizo Grecia.

¿Podría esta medida aplicarse en todos los países afectados por la crisis económica en Europa?

La bancarrota de un país es el paro temporal, o en parte, el pago de la deuda pública. La quiebra total o parcial puede llevarse a cabo, o bien por incapacidad de pago, o bien por razones políticas.

Sin las medidas de rescate de la Troika (BCE, UE, FMI) España, Irlanda, Grecia, Portugal o Italia no habrían superado la crisis económica hasta el punto en el que estamos y se habrían visto forzados a declarar la bancarrota. Si no hubieran contado con el apoyo de la Troika, la única solución para estos países habría sido el retorno a sus monedas nacionales.

Sin embargo, en algún momento los políticos ya no tendrán más opción que abandonar el proyecto del Euro. Mientras que se mantenga la estructura institucional del Euro, podrán pedir la ayuda de los demás socios de este club. Pero ese apoyo acabará, por la presión de los mercados, en la declaración de la bancarrota de la zona Euro.

Los bancos alemanes y franceses son los principales acreedores de la deuda que tienen los países del sur de Europa. Los gobiernos alemán y francés no tienen interés en permitir que ninguno de los países del sur sobre endeudados pueda poner en peligro a los bancos capitales de su sistema financiero ni los puestos de trabajo involucrados y, por tanto, retrasarán el colapso del euro como mínimo hasta encontrar una solución satisfactoria para sus intereses.

Esta primera vía de escape a la crisis depende del sostenimiento de las estructuras básicas de la Zona Euro. Sin embargo, la historia del Euro parece caminar inexorablemente hacia una tragedia cuyo desenlace no conocemos ni tampoco el momento en que éste se producirá.

Mientras tanto, otros países muy endeudados como Japón [4], EEUU o Gran Bretaña [5] sí pueden incumplir sus compromisos, haciéndolo de una manera velada: pagar sus deudas mediante la devaluación progresiva de su moneda.

Segunda solución – Hacer superávit en vez de déficit con austeridad financiera. Saneamiento de los presupuestos de los gobiernos a través de medidas de ahorro y subidas de impuestos

¿Por qué los gobiernos no ahorran gastando menos?

Los gobiernos reducen sus necesidades de financiación a través de subir los impuestos y reducir los gastos. Para que esto funcione debe aplicarse de forma equitativa a todos los grupos sociales (incluida la administración). Si esto no es así, la población, tarde o temprano, acabará rebelándose. Sin embargo, los gobiernos no son capaces de implementar estos programas de forma trasversal, puesto que no aceptan el recorte del gasto público o, lo que es lo mismo, perder parte de su poder. En este sentido, un proceso de ajuste por la vía de los gastos no es un objetivo prioritario en estos momentos. El ahorro no es una opción realista, puesto que es inaceptable para cualquier político que tiene por objetivo ser reelegido en las próximas elecciones.

Por esta razón están en conflicto los países del norte con los países del sur de Europa. Los políticos de los países del sur quieren volver a ganar elecciones y no pueden seguir ahorrando a costa de la población sin crear graves conflictos sociales. Los países del norte, en cambio, sufren la ira de su población al tener que rescatar indirectamente a sus bancos financiando la supervivencia del Euro. Ahora que Francia también está en el punto de mira por su frágil situación económica, será interesante analizar cómo se resuelven las elecciones del mes de septiembre en Alemania.

Como vimos recientemente en EEUU con el Fiscal Cliff, los gobiernos siempre encuentran métodos para aplazar el ajuste presupuestario.

Unas medidas que serían populares son los impuestos especiales sobre el patrimonio, las herencias o las transmisiones, puesto que solamente afectarían a los “ricos” y apenas cuestan votos a los políticos. Sin embargo, el efecto de estas medidas es puramente populista. La evidencia empírica disponible nos muestra que los efectos recaudatorios de estos impuestos son nulos o, incluso, perjudiciales para la actividad económica.

Tercera solución – Alto crecimiento económico

¿Por qué no pueden crecer nuestras economías?

Un alto crecimiento económico fue un instrumento eficaz en el pasado. Después de una guerra o una catástrofe natural, la Deuda Pública crece mucho por el proceso de reconstrucción de la nación. La reconstrucción genera crecimiento y actividad económica, aumentando la recaudación por impuestos gracias a que todo el mundo trabaja. Sin embargo, en este momento no se puede establecer un proceso de crecimiento que parta desde cero.

En la actual coyuntura, los países occidentales conseguirían, en el mejor de los escenarios, tasas de crecimiento del PIB del 2%, cuando necesitan en realidad tasas de crecimiento similares a las de China o India, 8 – 9%, para que la salida de la crisis, vía crecimiento, sea viable.

A pesar de un alto crecimiento económico, este problema de colosal endeudamiento también lo padecen países como China, cuya Deuda Pública es del 82% del PIB. En el hipotético caso de crisis de su Deuda, sus 3,2 billones (españoles) de dólares de reservas de divisas ayudarían durante un tiempo a mantener la paz social.

En las sociedades occidentales, la vía del crecimiento económico es más complicada. Son cada vez menos competitivas frente al resto del mundo gracias al fenómeno del envejecimiento y sus consecuencias perjudiciales sobre la productividad. Nuestro nivel de vida no está justificado en relación a nuestra productividad y capacidad de innovar frente al resto del mundo. O nuestras economías funcionan mejor –un elemento clave de diferenciación- o seguiremos por la vía de la decadencia económica.

Cuarta solución – Inflación: Tipos de intereses negativos y precios más altos para productos y servicios

¿Por qué se utiliza el tipo de interés nominal negativo como una posible solución a la crisis?

Si analizamos la dinámica del endeudamiento público, sólo existe una posible manera de rebajar el peso de la Deuda sobre PIB: la consecución de tipos de interés reales negativos [6], o dicho de otra forma, tipos de interés nominales [7] inferiores a la inflación [8]. Según Philipp Vorndran, es una manera práctica para los gobiernos de ganar tiempo. Para contemplar la dinámica del endeudamiento, debemos definir qué es la cuota o ratio de endeudamiento:

Cuota de endeudamiento público = Total Deuda Pública / PIB real x Nivel de precios

La cuota de endeudamiento es la ratio de Deuda Pública sobre PIB. A partir de ella, parece claro que se puede reducir la proporción del total de la Deuda Pública en relación al PIB de un país incrementando el PIB a través de una subida general de precios, o sea, inflación.

Al aumentar el nivel general de precios aumenta el PIB y al aumentar el PIB, la proporción de la deuda pública en relación al PIB disminuye. La cuota de endeudamiento también caerá, en cambio, si los gobiernos consiguieran que la deuda pública crezca a menor velocidad que el PIB nominal.

La realidad, en este momento, es que la ratio de endeudamiento está bajando en pocos países y, además, está en niveles muy peligrosos en muchos otros. Es uno de los indicadores más fiables de los que disponemos para saber que existe un grave problema de endeudamiento.

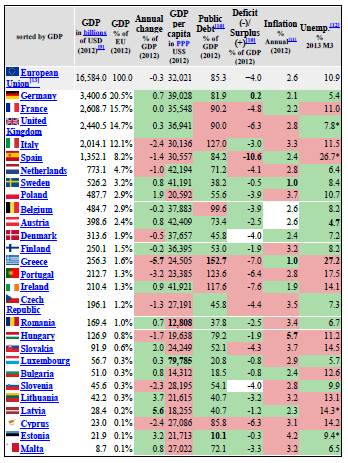

Tabla de cuota de endeudamiento para los principales países de Europa [9]

Para conseguir el objetivo de reducir la Deuda sobre PIB, gobiernos como el español deberían reducir los déficit anuales lo máximo posible e incrementar impuestos. Sin embargo, los recortes para reducir el peso de la Deuda se están haciendo en aquellas áreas que son fundamentales para la competitividad a largo plazo de un país como son la sanidad y educación. En cambio, el aparato administrativo del gobierno sigue siendo desmesurado, no se han dado pasos realmente importantes hacia una gestión eficiente y se sigue despilfarrando el dinero en proyectos políticos, favores y beneficios para las multinacionales y la nobleza empresarial del país.

Por tanto, los gobiernos contemplan como solución del problema una combinación entre inflación y tipos de interés reales negativos. De esta forma, los gobiernos utilizan la inflación para reducir la cuota de endeudamiento causada por el crecimiento de los medios de pago de la economía, tal como lo define la Escuela Austriaca.

La forma de hacer crecer la masa monetaria, su relación con la actividad económica y el manejo de los tipos de interés puede conocerse, en gran medida, a través de las siguientes lecturas:

Lecturas recomendadas sobre los agregados monetarios y la expansión cuantitativa:

Definición M1, M2 y M3 y de dinero bancario [10]

¿Qué son los agregados monetarios M1, M2, M3?

¿Por qué dejo el BCE de confiar en el agregado monetario M3?

¿Cómo se mide la cantidad de dinero de la economía? [11]

¿Qué es la expansión cuantitativa – Quantitative Easing QE?

¿Por qué se utilizan operaciones de expansión cuantitativa – QE? [12]

En el campo de los tipos de interés, la ventaja con la que cuentan los gobiernos es que la mayoría de la gente no sabe diferenciar los tipos de interés reales [13] de los tipos de interés nominales [7].

Por ello, recomendamos las siguientes lecturas:

Diferencia entre el tipo de interés nominal y real [14]

Definición: ¿Qué es el Tipo de Interés Real? (I)

Definición: ¿Qué es el Tipo de Interés Nominal? (II)

¿Cómo se calcula y utiliza el tipo de interés real? [15]

Diferencia entre magnitudes económicas nominales y reales [16]

Si un país tiene una cuota de endeudamiento del 100% de su PIB, un crecimiento real del 2% y un déficit anual del 6% -con una inflación anual del 2%- la cuota de endeudamiento alcanzaría el 120% del PIB en 2020. En cambio, con el mismo crecimiento real del PIB, pero una tasa de inflación del 8%, la Deuda Pública no alcanzaría semejante cota. En ese caso, la cuota de endeudamiento bajaría hasta el 69% del PIB en 2020. La deuda pública aumentaría cada año solo un 6% y, por tanto, menos que el crecimiento del PIB.

El problema de este análisis es que los tipos de interés nominales no pueden ser constantes. Los inversores exigirán un tipo de interés más alto para la deuda pública para compensar la alta inflación. Por ello, el gobierno debe intentar tomar todas las medidas necesarias para evitar un aumento de los tipos de interés. Para conseguir ese objetivo, los gobiernos recurren a la represión financiera [1].

Conclusión

En suma, los diferentes gobiernos del mundo aplican diferentes combinaciones de las cuatro estrategias, tal como explicó recientemente Mohamed El-Erian, CEO de PIMCO, en una excelente entrevista en The Wall Street Journal [17]. Según Mohamed El-Erian (a partir del minuto 13:00, aunque recomendamos toda la entrevista), el Reino Unido ha elegido la austeridad financiera (segunda opción), los EEUU la represión financiera (cuarta opción) y Grecia una combinación de austeridad, represión financiera e inflación (segunda y cuarta opción).

En nuestro próximo artículo, explicaremos cómo los gobiernos están robando y confiscando los ahorros de sus ciudadanos a través de la represión financiera para asegurar que los tipos de interés sigan bajos y “resolver” el problema de la deuda pública.

Esta serie de cuatro artículos es un esfuerzo colectivo del equipo de analistas de OroyFinanzas.com:

Artículo 1: ¿Por qué el gobierno roba o confisca la riqueza de los individuos? [18]

Artículo 2: ¿Cómo se manipula a la opinión pública para confiscar los ahorros de los ciudadanos? [19]

Artículo 3: ¿Cómo se confiscan los ahorros de los ciudadanos a través de la represión financiera? [20]

Artículo 4: ¿Cómo proteger el patrimonio y los ahorros? [21]

Lecturas recomendadas de Philipp Vorndran:

Artículo 1: ¿Qué países van a pagar su deuda pública? [22]

Artículo 2: Deuda pública y competividad de los países [23]

Artículo 3: Francia – crisis económica y financiera [24]

Artículo 4: Mercado inmobiliario y economías de escala en Francia y España [25]

Artículo 5: 4 soluciones u opciones para salir de la crisis económica y financiera [3]

Artículo 6: Represión financiera y los Instrumentos de los gobiernos [26]

Artículo 7: Relación del precio del oro y la base monetaria [27]

Artículo 8: Las reservas de oro oficiales de los bancos centrales y el patrón oro [28]

Artículo 9: ¿Cómo prepararse para la crisis económica en España? [29]

Lectura recomendada de Ronald Stöferle:

8 razones para NO comprar oro de inversión de Ronald Stoeferle

La burbuja de la deuda global (III) [2]

Represión financiera a través de Tipos de interés reales negativos (IV)

¿Qué es el efecto Cantillon? (V) [30]

© OroyFinanzas.com