(OroyFinanzas.com) – Los “amantes del oro” o “gold bugs” tienen razones suficientes para ser optimistas con el mercado físico en 2014, pero no tanto con el papel. La crisis de las divisas emergentes y la intervención masiva de sus Bancos Centrales ha despertado de nuevo el apetito de los inversores por los “valores refugio”, aunque no se ha hecho notar especialmente en el precio del oro de las últimas dos semanas.

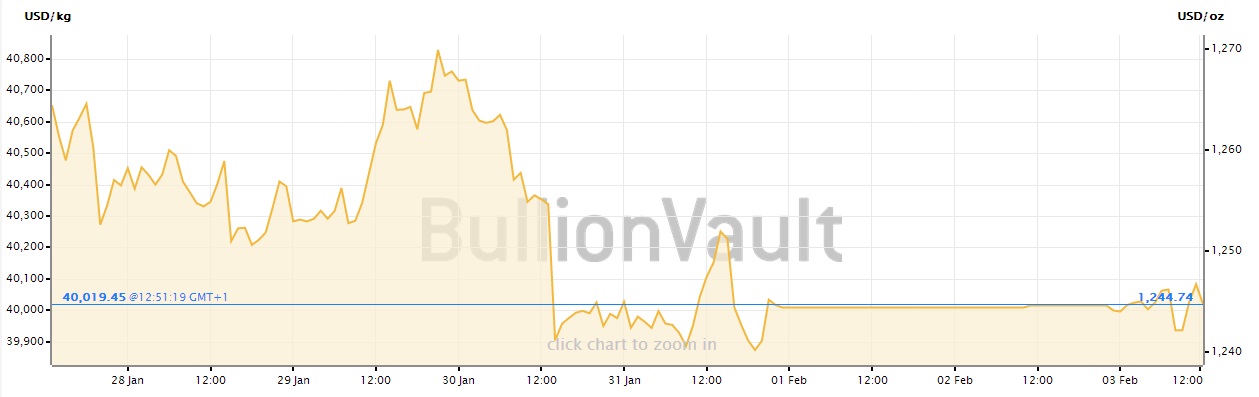

Desde el viernes 24 enero 2014 en que se desencadenó la carrera de intervenciones en las monedas, los “valores refugio” han resurgido de una forma notable. Quizá ha sido el oro el que menos reacción ha tenido en comparación con el resto. El miércoles marcó su máximo de dos meses en 1.270 dólares la onza, tal como se puede ver en el gráfico siguiente:

Gráfico 1: Precio del oro desde el 24 de enero

Fuente: Bullion Vault

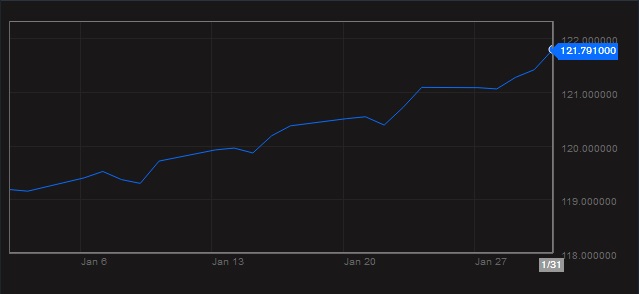

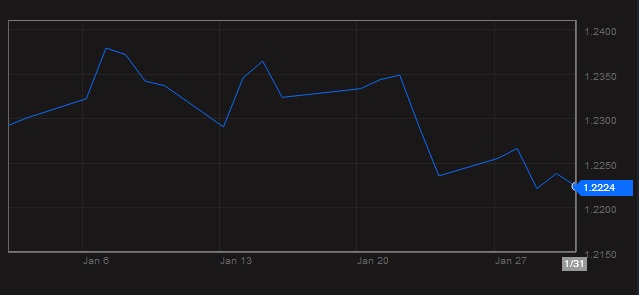

Los otros “valores refugio” como la deuda pública de Alemania o el franco suizo han tenido un comportamiento mejor en comparación con el oro. La rentabilidad del bono alemán a dos años ha caído 15 puntos básicos en el mes de enero y vuelve a situarse al filo del 0%, mientras el cruce euro-franco suizo se sitúa en los 1,22 francos suizos por euro. En los dos gráficos próximos puede verse la escalada del índice que recoge la evolución de los precios de la deuda alemana y el cruce de divisas euro-franco suizo.

Gráfico 2: Índice Bloomberg de precios de la deuda alemana (mes de enero)

Fuente: Bloomberg

Gráfico 3: Tipo de cambio euro/franco suizo (un mes)

Fuente: Bloomberg

Por su carácter de activo monetario, el oro ha recuperado cierto protagonismo. Así lo hace notar el analista y operador de Logic Advisors, Bill O’Neill: “El oro se convierte en la última moneda en entornos como éste, quedando dentro de la atmósfera de activos refugio como el yen japonés o la renta fija pública”. La reacción del oro, sin embargo, ha sido limitada dada la crisis de confianza en el oro papel y las presiones bajistas de los principales operadores de mercado.

Fuente: The Wall Street Journal

© OroyFinanzas.com

Sí, sí, y antes de ese año o de esos dos últimos años tamibén llevaban 12 más de otras tantas subidas juas juas

7 semanas de ganancia….jajaja siga participando.

7semanas de ganancia seguidas? que forma de ver las cosas,para mi lleva casi 1 año de desplome y vamos a ver cuando sera que cambia la tendencia por que por ahora no se ve nada distinto que estos ultimos meses donde sube un poco y vuelve a bajar.

Otra vez insistimos con lo mismo como se decia antes

al pan, pan y al vino, vino.

Inventamos el circulo-cuadrado?

Si es papel, no es oro y si es ORO (con mayusculas) no es papel ( con minusculas)

Es hora de llamar las cosas por su nombre

Gracias

El oro vuelve a hacer relucir su bonificación de valor refugio, tras ya casi 7 semanas de ganancia seguidas empiezan a acudir como hijos pródigos algunos inversores que habian descuidado sus expectativas para el metal. Volved hijos mios, os esperamos con los brazos abiertos!!

Hola a todos , aquí les dejo una noticia del mes pasado bastante interesante para la gente del foro aunque alguno ya deba de saberla .

¿ POR QUE LE INTERESA A CHINA QUE EL ORO TENGA EL PRECIO BAJO?

Una pregunta que no nos hemos planteado suficientemente es, «¿cómo es posible que China compre una cantidad de oro muy superior a las 2000 toneladas sin que el precio del metal se dispare?»

En Estados Unidos, la gente cree que el precio del oro caerá aún más en 2014 a pesar de los indicios de que la demanda por parte de China permanecerá en los niveles altos actuales o incluso aumentará. La razón de que esto ocurra es que los inversores estadounidenses han estado vendiendo oro para cambiarse al mercado de valores alcista. Con el mundo desarrollado centrado en los acontecimientos que pasan en su parte del mundo, se da por hecho que su influencia dominará el mundo financiero, incluido el oro. Pero esta teoría no tiene en cuenta lo que ocurre en los países emergentes y su hambre de oro.

Teniendo en cuenta que la oferta anual ‘normal’ del mercado del oro ronda las 4000 toneladas al año, se podría pensar que una demanda tan potente como la de China habría propulsado los precios del oro a niveles más altos. Pero no lo ha hecho. Ya explicamos el motivo en artículos anteriores, publicados el año pasado. Escribiremos más sobre esto en el futuro, pero en este artículo vamos a analizar solamente por qué China prefiere que continúen los precios bajos.

Hay dos razones fundamentales por las que quiere que los precios sigan siendo bajos:

Potencian la demanda minorista china. – Con unas cifras de la clase media china a punto de experimentar una subida considerable debido a que el gobierno del país pone todo el énfasis de su crecimiento en el sector servicios, cada vez más ciudadanos chinos ahorrarán y una buena parte de ellos invertirá en oro. De esta forma, los precios del oro bajos acelerarán el volumen de la compra de oro. Si los precios del oro son altos, el volumen total de compra del metal precioso disminuirá. Los ‘nuevos ricos’ de China invertirán en relación a la magnitud de su renta disponible así que, cuanto más oro puedan adquirir con ella, mayor será el volumen total de compra.

Han incrementado la oferta de oro para China. – Los bajos precios del oro han desanimado la demanda del mundo desarrollado y han potenciado una mayor venta del metal precioso en 2013. Esto ha posibilitado que un volumen mayor de oferta de oro esté disponible para que los ciudadanos chinos lo compren, lo que conlleva que la demanda de oro por parte del resto del mundo se mantenga moderada. A esto hay que añadir el estrangulamiento de la demanda de la India desde agosto de 2013, que sacó del mercado al ahora segundo mayor comprador de oro. En un año, esto supondrá la retirada del mercado de una demanda de más de 800 toneladas.

Como dice la teoría de los mercados, cuanto más supere la demanda a la oferta, más aumentarán los precios del oro. Entonces, ¿cómo se puede comprar oro en grandes cantidades sin que se produzca una subida del precio del metal? La respuesta tiene que ser comprando oro fuera del mercado y no comprando en el mercado, donde los precios del oro vienen fijados. Y otra respuesta es asegurarse de que, si se compra en un mercado en el que se fijan los precios, se compre «por los suelos». Dicho de otro modo, no hay que comprar cuando los precios son alcistas, hay que comprar cuando experimentan una caída y únicamente aceptar el oro que se oferta en el mercado.

Fragmentación del mercado

Se sabe que China tiene y está comprando minas de oro, y que puede hacer que el oro de esas minas vaya directamente a China.

También se sabe que muchos productores de oro, como Sudáfrica, no están obligados a vender su oro al mercado de Londres o a destinarlo a un mercado en particular (como se lo vendían al London Gold Pool o Bolsa de Oro de Londres en los años setenta), sino que se lo pueden vender a quien quieran.

Tradicionalmente, los bullion banks o bancos especializados en metales preciosos establecían compromisos de compra con algunos productores y fábricas de moneda para abastecerles de oro a largo plazo. Sin embargo, hoy en día estas entidades ya no tienen el mismo poder sobre el oro ‘nuevo’ (oro minado recientemente), el cual puede venderse a cualquier comprador de confianza. Un cliente como un importador chino −no banquero− que adquiere grandes cantidades durante un periodo de tiempo considerable es en la actualidad un cliente tan atractivo como un bullion bank.

El precio que se paga al proveedor se establece en referencia a los precios de mercado en el momento de la entrega. Puesto que el oro no pasa por el mercado del oro de Londres, ya no forma parte del proceso de determinación de los precios. Cuanto más oro se compre por esta vía (fuera del mercado), menos envergadura tendrán los mercados de Londres o Nueva York.

Esto tiene como consecuencia que mercados como el de Londres y sus cinco bullion banks establezcan el precio del oro basándose solamente en una parte del mercado global, lo que hace que el precio no refleje los valores mundiales reales de oferta y demanda. Si la oferta y la demanda en los mercados tradicionales −como el de Londres− son mediocres, los precios del oro fijados en estos mercados seguirán pareciendo débiles, a pesar de la demanda masiva y creciente registrada en otros lugares.

La demanda de la India pasa por Londres, así que la pérdida de un comprador de tal magnitud desalentó a la demanda en Londres. A esto hay que sumarle la venta de oro por parte de Estados Unidos (que también pasa del HSBC a Londres). No es de extrañar que los precios bajaran en 2013. En el caso de que, una vez más, la demanda de la India volviera, los precios del oro repuntarían.

La pérdida de la demanda tradicional proveniente de la India y la oferta adicional de oro estadounidense han contribuido a la caída o al establecimiento de precios del oro bajos en Londres; y seguirán haciéndolo, ignorando la demanda china.

No hay ninguna duda de que China continuará comprando de tal manera que ejercerá una influencia neutral en el precio del oro en 2014.

¿Acuerdo entre Estados Unidos y China para mantener los precios bajos?

Algunos comentaristas creen que existe un acuerdo entre China y Estados Unidos para contener los precios del oro. Por razones históricas, Estados Unidos no quiere que el oro sea considerado un tipo de dinero; sino que prefiere que el mundo crea que el dólar es el dinero. China está actuando para elevar el yuan a la categoría de moneda de reserva mundial. Se ve venir la agitación monetaria que esto acarreará, cuando el yuan desafíe al dólar y pase a formar parte del sistema de reserva en divisas múltiples. Es por esto que el comprar oro será un factor que otorgue credibilidad global al yuan. China, una vez haya adquirido un cierto volumen de reserva de oro (seguirá incrementándolo cuando llegue a este punto), estará muy interesada en que el oro suba hasta alcanzar un nivel en que su precio refleje su valor verdadero, aunque Estados Unidos no lo haga.

De lo anteriormente expuesto se puede deducir que las dos potencias no tienen ni los mismos objetivos ni los mismos intereses. En consecuencia, no puede haber acuerdo entre los dos países para moderar los precios del oro. Es más, China se está aprovechando de la situación actual del mercado del oro, y de la venta continuada del metal precioso procedente de los fondos cotizados de Estados Unidos, para comprar el oro que se está vendiendo ‘por los suelos’ y así evitar una subida del precio.

Por Julian D. W. Phillips − Gold Forecaster para 24hGold.com

La fidelidad es una virtud. Llévela siempre consigo, como las llaves.