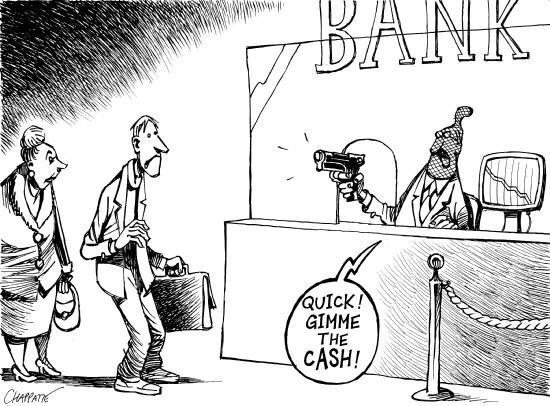

(OroyFinanzas.com) – Los bancos de inversión Citigroup, JP Morgan Chase y los británicos Barclays y Royal Bank of Scotland que parecen estar involucrados en la mayoría de los casos de manipulación de los mercados han llegado a un acuerdo con el Departamento de Justicia de EE.UU. y la Reserva Federal para pagar una multa combinada de 5.600 millones de dólares por haber manipulado el mercado de divisas. ¿Por qué nunca explican en estas notas o decisiones judiciales de cuánto se lucraron de forma estimada los bancos manipulando los mercados ?

Es un insulto a la inteligencia cómo se permite a las grandes instituciones financieras salir impunes con sus estructuras del crimen financiero organizado con el beneplácito de los reguladores que mecen su mano protectora sobre ellos a través de la puertas giratorias entre la banca, los entes reguladores y los gobiernos gracias a la ignorancia de población de entender lo lucrativo que es manipular estos mercados a lo largo de años. Estas multas que impresionan al “populacho” con cifras de miles de millones, no suponen más que un mínimo coste de negocio para los bancos fácil de pagar, ya que los beneficios obtenidos con anterioridad les ha llevado a lucrarse de forma desmesurada con sus acciones.

Es la doble moral de nuestra sociedad que castiga a las personas simples a las leyes más estrictas y a los poderosos a leyes benignas o sin definir por tener la posibilidad de formar parte del poder. En fin, nada nuevo.

Explican en 20 Minutos [1]:

El banco suizo UBS tendrá que pagar 545 millones de dólares por volver a incurrir en acciones fraudulentas. La trama arrancó en 2007, cuando sus operadores de divisas formaron un grupo que se dio en llamar “el cártel”.

El Gobierno de EE.UU. ha anunciado que cinco de los mayores bancos del mundo tendrán que pagar una multa combinada de más de 5.600 millones de dólares (unos 5.050 millones de euros) por haber manipulado de manera continuada durante cinco años los cambios de las divisas a nivel internacional.

“Tendrán que pagar un total de casi 3.000 millones (de dólares) en multas y sanciones”, anunció en una rueda de prensa la fiscal general de Estados Unidos, Loretta Lynch. Sin embargo, la multa total a los bancos asciende a más 5.600 millones de dólares, pues, tras la rueda de prensa, el propio Departamento de Justicia explicó en un comunicado que la Reserva Federal también ha decidido imponer sanciones adicionales.

Las multas se enmarcan en un acuerdo al que llegaron con la Justicia de EE.UU. y las entidades estadounidenses Citigroup, JP Morgan Chase y las británicas Barclays y Royal Bank of Scotland, que reconocieron su papel en la manipulación del mercado de divisas. Según Lynch, estos bancos tendrán que pagar una multa penal que en total suma más de 2.500 millones de dólares, mientras que solo Citigroup tendrá que hacerse cargo de una sanción de 925 millones. La quinta entidad, el UBS, el mayor banco suizo, acordó pagar una sanción por incumplir un acuerdo previo, que exigía a la compañía no volver a incurrir en acciones fraudulentas, algo que no respetó, según la Justicia estadounidense.

En su comunicado, el UBS dijo que no deberá enfrentarse a cargos penales por su comportamiento en la manipulación de divisas, pero sí deberá declararse culpable de malas prácticas en relación al tipo de interés en los préstamos interbancarios, conocido como Libor [2]. Según explicó Lynch, la trama arrancó en 2007, cuando los operadores de divisas de estos bancos formaron un grupo que se dio en llamar “el cártel”. “Apropiadamente eligieron este nombre para describir su comportamiento ilegal durante cinco años. Casi todos los días durante cinco años utilizaron una sala de chat privada para manipular el tipo de cambio entre euros y dólares utilizando un lenguaje cifrado para ocultar su complot”, dijo la fiscal general. La actuación de los bancos “como compañeros en vez de como competidores” para hacer que les favoreciera el tipo de cambio perjudicó a “incontables” inversionistas e instituciones de todo el mundo, incluidos otros bancos y clientes que confiaron en que el mercado generaría un cambio competitivo, según destacó Lynch.

© OroyFinanzas.com