(OroyFinanzas.com) – Como toda gran institución que se precie, la Reserva Federal-Fed (Federal Reserve en inglés, el Banco Central de Estados Unidos) estadounidense, posee una historia interesante, condicionada por el poder político, que ilustra muy bien a los partidarios y detractores del Banco Central. Vamos a resumir en este artículo los varios bancos centrales que han existido en EE.UU. y como se fundó la Reserva Federal en una serie de dos artículos.

El debate suscitado en torno a una “auditoría de la Fed” es la última manifestación de un conflicto tan antiguo como la nación y enfrenta a dos bandos claramente definidos. En un lado, aquellos que defienden la idea de que un banco central fuerte mejora la estabilidad económica del país y, enfrente, los que argumentan que un gobierno autoritario en materia monetaria es una intromisión perjudicial para la economía.

Las batallas por la banca central han enfrentado históricamente a las élites financieras que querían limitar la disponibilidad de dinero -preservando así su valor-, frente a agricultores, hombres de negocios y otros prestatarios que apostaban por un dinero abundante y barato. En esta batalla, ambos contendientes han visto como en ocasiones el Banco Central se posicionaba de aliado mientras que, en otras ocasiones, esa misma institución se convertía en su peor enemigo.

Los episodios más notables de esta sempiterna lucha entre unos y otros la recogieron Granville y Appelbaum en un interesante artículo publicado en The New York Times. En esta serie de artículos nos haremos eco del citado texto y realizaremos un recorrido histórico de la Fed y las fechas o acontecimientos en la historia de esta institución monetaria.

1. Génesis: Los Bancos de los Estados Unidos. El primero de 1791-1811 y el segundo de 1816-1836

Los dos primeros bancos centrales de EE.UU., -ambos denominados Banco de los Estados Unidos (Bank of the United States en inglés)-, fueron instituciones privadas, con ánimo de lucro, y surgieron amparados por el Congreso. El primero (1791-1811) fue creado para ayudar al gobierno a pagar su deuda de la guerra, estabilizar la moneda del país y recaudar dinero para el nuevo gobierno. De esta forma, el sueño de Alexander Hamilton, secretario del Tesoro, se hizo realidad una vez que superó la resistencia de Thomas Jefferson quien dejo para la historia una frase memorable “creo que las instituciones bancarias son más peligrosas para nuestras libertades que los ejércitos permanentes”. Finalizada la licencia concedida al banco de 20 años, el Congreso decidió no renovarla.

El segundo Banco de los Estados Unidos (1816-1836) fue fundado unos años más tarde, sobre las secuelas de la guerra de 1812, y de nuevo gracias al Congreso. Pero duró sólo 17 años. El presidente Andrew Jackson era un firme creyente de que el banco central concentra demasiado poder económico con una élite adinerada corrupta al frente y vetó el proyecto de ley para extender su licencia en 1832. En este primer capítulo, los partidarios del banco fueron derrotados con claridad. Entre los perdedores figuraba Henry Clay, el oponente de Jackson para la reelección ese año. A partir de entonces, los fondos del Tesoro de Estados Unidos (el Ministerio de Finanzas) se retiraron de la entidad bancaria y se depositaron en bancos estatales. La nación estaría sin un banco central durante más de 70 años. Como dato curioso señalar que las oficinas centrales de ambos bancos todavía están de pie a un bloque de separación, en el centro de Filadelfia.

“El banco está tratando de matarme, pero yo lo mataré!” -Andrew Jackson

2. ¿Sin un Banco Central, el pánico tiende a ser regular?

Una grave crisis financiera llevó a la economía estadounidense a una profunda recesión en 1837, sólo un año después de la desaparición del segundo banco de los EE.UU. Estas crisis se convirtieron en eventos recurrentes en la vida de los estadounidenses y, a medida que la economía crecía, también lo hacía el tamaño y la frecuencia de las crisis. Entonces, los bancos crearon la New York Clearing House (Cámara de Compensación), con el respaldo del sector privado, pero esta iniciativa resultó insuficiente para la tarea encomendada y el gobierno se encontró sin margen de maniobra. En ausencia de un banco central, los Estados Unidos regulaban el valor de su moneda garantizando que los dólares podrían ser intercambiados por oro y ocasionalmente plata. Una situación que ponía en evidencia que el gobierno no podía responder a las crisis financieras y las recesiones económicas resultantes, porque simplemente no podían aumentar la oferta de dinero.

En 1907, otra crisis que tuvo su origen en la United Copper Company se superó gracias a los préstamos de emergencia que lideró el banquero J. Pierpont Morgan. Entonces, el debate sobre la necesidad o no de un Banco Central se posicionó a favor de los que argumentaban que el propio gobierno necesitaba “un cuerpo de bomberos permanente”, triunfando la tesis del Banco Central en ámbitos políticos y financieros.

“A menos que tengamos un banco central con un control adecuado de los recursos de crédito, este país va a padecer el pánico de dinero más grave y de mayor alcance en su historia.” -Jacob Schiff, un prominente banquero de Nueva York, en 1907

3. La Ley de Reserva Federal de 1913 y la creación de la Reserva Federal-Fed

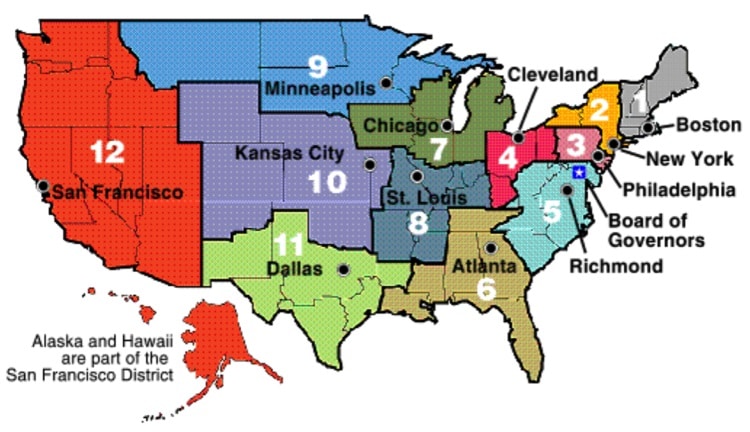

En noviembre de 1910, el senador Nelson Aldrich se reunió con un grupo de banqueros en un centro turístico en la isla de Jekyll (Georgia) para planear la instauración de un Banco Central. La idea sintetizaba muchas de las grandes batallas políticas de la época: Los estados en contra del poder creciente y centralizador de Washington; los financieros de Wall Street frente a los bancos más pequeños, sobre todo en el sur y el oeste del país; los populistas contra la élite de la Edad Dorada… El proyecto de ley que surgió tras varios años de debate fue finalmente firmado por el Presidente Woodrow Wilson. Según se establecía, habría 12 bancos de reserva de propiedad privada en las principales ciudades de todo el país, preservando, así, el poder de las élites financieras. Sin embargo, estos bancos serían supervisados por una junta designada por el presidente entre los que estaría presente el secretario del Tesoro. Sin embargo, antes de que la Fed fuera plenamente establecida, el anterior sistema sufrió su última crisis financiera (1914) y como sucedió en 1907 multitud de bancos quebraron.

“Nos ocuparemos de nuestro sistema económico tal como es y como puede ser modificado, no como podría ser si tuviéramos una hoja de papel en blanco y paso a paso se convertirá en lo que debería ser. “-Woodrow Wilson, en su primer discurso inaugural

12 bancos regionales de la Reserva Federal de Estados Unidos

4. La Gran Depresión y la respuesta de la Reserva Federal

Sin embargo, en vez de prevenir las crisis, la Reserva Federal ayudó a provocar la Gran Depresión. La Fed se suponía que debía gestionar el patrón de oro – para asegurarse de que la economía no fuera asfixiada por la falta de dinero- y los tipos de interés. Pero en su lugar, la Fed fue incapaz de negociar los desacuerdos surgidos entre los bancos regionales y la junta central. Así que se dejó que la masa monetaria se redujera en un tercio. El resultado fue la peor crisis económica de la historia de la nación.

El Congreso respondió al fracaso de la Fed, aumentando considerablemente su poder y responsabilidades. En 1934 se autorizó al presidente a devaluar el dólar, y comenzó el largo proceso de reemplazar el patrón oro por una moneda cuyo valor estuviera gestionada por la Fed. En 1935 la Fed asumió la responsabilidad sobre “la situación del crédito general del país.” Por último, se eliminó la figura del secretario del Tesoro de la junta de la Reserva Federal y se creó un nuevo comité de toma de decisiones.

“Me gustaría decir a Milton y Anna que en cuanto a la gran depresión, tenéis razón, nosotros lo hicimos. Lo sentimos mucho. Pero gracias a vosotros, no vamos a hacerlo de nuevo. “- Ben Bernanke, entonces gobernador de la Fed, en un discurso pronunciado en 2002 en el que estaban presentes Milton Friedman y Anna Schwartz, quienes investigaron y documentaron el papel y responsabilidad de la Fed en la gran depresión.

Excelente artículo, gracias por refrescar la historia , espero la segunda parte con ansias…saludos